- +1

美联储加息近在眼前:警惕中美利差倒挂,这次不一样

【写在前面】

在美联储即将加息的当下。民生证券提发出警告称,一旦美联储加息,可能形成中美利差倒挂,进而带来人民币贬值以及资本外流的风险同时上升。民生提到,按照金融常理,中美利差倒挂,应该是资本流出中国。但此前中国出现过的中美利差出现过三次倒挂过程中,均未出现资本外流,反而是资本大规模流入以及人民币升值,究其原因是经济会快速恢复增长。

但现在,没有一项人民币资产在抹平利差后能继续提供正的投资回报率。经济也进入新常态,因此各项风险均可能上升。

以下是报告正文:

从过去来看,尤其是金融危机前,中美利差倒挂(美国利率比中国高)与资本流入的现象是并存的,人民币资产赚钱效应在某种程度上讲抹平了负利差,并且在人民币资产赚钱效应被激活后,国内利率快速上行很快就抹平了负利差。

常理上讲,中美利差缩窄,套利资本空间将被压缩,资本有流出的压力,人民币汇率会有贬值压力。如果中美利差为正,持续的套利资金进入中国,利率平价要求人民币升值抵消资本流入压力。相反,如果中美利差为负,则应该存在着持续的资本流出,利率平价则要求人民币贬值抵消资本外流的压力。

但实际上,在过去中美利差“倒挂”期间,资本是大规模流入的。中美利率“倒挂”的现象曾在2002至2003年、2005至2007年以及2009年前后出现过三次。根据资本的逐利本性,中国应当在此期间面临着资本的持续流出。然而,在“倒挂”期间,中国不但没有出现不可控的资本外流,反而出现了资本大规模流入,人民币汇率也开启一轮升值周期。

过去三次利差倒挂,均有一个共同的宏观经济背景,那就是:经济下行和货币政策处于持续的宽松周期,且三个时期的经济下行均不是结构性的,而是周期性的。也就是说,尽管经济短期有下行压力,但随着货币宽松和利率水平下降,投资支出、出口和消费又会重新恢复增长,因为支持经济快速增长的中长期因素没有发生变化。

具体来说:

欧美居民部门加杠杆,WTO制度红利,偏低的劳动力成本和汇率带动出口部门持续扩张,国内实体盈利能力强也促进了FDI的流入。

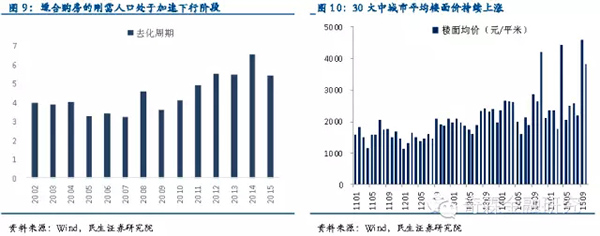

出口部门扩张和FDI创造了流动性,叠加人口红利和房地产偏低的库存水平,带动了房价上涨和房地产开工投资上升。

房价上涨软化了地方政府因分税制掣肘的融资约束,加上以GDP为纲的考核制度,推动了基建投资,房地产开发投资和基建又共同驱动了重工业产业链扩张。

房产作为抵押品促进了信用派生,增加了融资主体的信用可得性。实体经济上升周期也驱动了股市的繁荣。

2009年在全球金融危机后,尽管失去了出口部门的引擎,但国内推出了“四万亿”计划,通过内需扩张替代了出口收缩,强化了房地产和基建的支撑作用,人民币资产仍存在比较明显地赚钱的效应。

因此,尽管过去出现了中美利差为负的现象,但由于人民币资产极具赚钱效应,不但没有出现资本外流,反而还存在资本大规模流入的过程。而人民币资产赚钱效应激活的同时,债券市场随后也就走入了熊市。

实体缺资产与不断收窄的中美利差可能隐含了潜在的资本外流和汇率贬值压力,对债市投资者来说,尽管基本面还是支持利率下行,但潜在的流动性风险还需要防范的。

2009年-2013年,由于大规模刺激政策出台后国内相对旺盛的融资需求和相对偏紧的货币政策,再加上主要发达国家非常规货币政策推出,中美两国持续保持正息差。

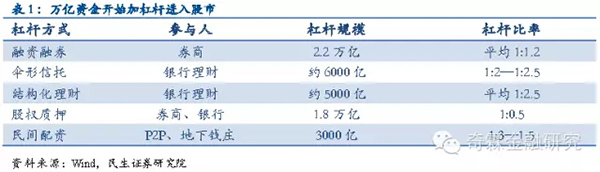

2009年大规模刺激政策推出开启了第一轮加杠杆周期,人民币资产强融资需求和海外非常规货币政策为套利资金提供了比较高的息差。

2010-2011年货币政策开始收紧,通过央票发行、连续上调准备金率和加息抑制实体经济过快加杠杆。此时,中美两国仍保持正息差。

2012年在经济下行压力倒逼下,国内开启第二轮加杠杆。地方政府融资需求再度激活、房地产销售恢复使得开发商恢复拿地开工,而传统表内信贷投放受限,各类表外金融创新被创造出来,且在刚性兑付之下兼顾了高收益和无风险特征。

近两年来中美息差开始明显下降,一方面源于经济下行压力之下“资产荒”与货币宽松并存,安全类资产相对稀缺带动国内无风险收益率持续下行;另一方面源于美国经济弱复苏,美联储退出QE和加息预期,货币政策回归常态化。

具体来说:

曾经驱动出口部门扩张的海外居民部门加杠杆、WTO制度红利、汇率和劳动力成本低估的几个积极因素正在发生逆转:海外居民部门持续去杠杆、贸易保护主义、汇率和劳动力成本上升。

房地产开发投资的空间也变得相对有限:人口红利开始消退,22-29岁婚龄劳动力人口开始减少,尽管政策频出激活房地产销售,但政策对销售改善作用边际上是递减的;三、四线城市库存高企,没有新开工的空间,而一、二线城市拿地成本高,开工没有利润。

如果利差再度出现倒挂,与过去不同的是,没有一项人民币资产在抹平利差后能继续提供正的投资回报率,那么利差倒挂背后可能对汇率贬值和资本外流风险是上升的。尽管基本面仍持续利率向下,但如果利率下行太快,背后的流动性风险也是需要警惕的。

中美利差收窄央行对货币过度宽松会比较谨慎,需要平衡汇率端的压力,但如果短端利率阻碍了长端利率下降的时候,考虑到债务——通缩螺旋式链条延续,那么也不得不主动引导资金面宽松下,为长端利率打开下降空间。除货币政策之外,其核心还是需要激活人民币资产赚钱效应。

中美利差收窄,也在侧面反映出货币政策目前的左右为难。

一方面,对货币过度宽松会比较谨慎,短端降得太快引导长端过快下行,会促使中美利差倒挂。这种宽松如果没有激活人民币资产赚钱效应,那么,过快的宽松仅会损耗本币信用。

实际上,在当前资产(房地产、股市)估值偏高,房地产开工空间不足,实体赚钱效应偏弱,信用派生面对的收益与风险不对等的背景下,单一的货币宽松很难促进人民币资产赚钱效应形成。如果此时中美利差倒挂,汇率贬值和资本外流的风险是上升的。

但另一方面,如果短端制约了长端下降的空间,央行又需要通过短端利率平稳引导长端和流动性溢价高的信贷类资产利率下降,降低企业负债端融资成本,防范债务——通缩螺旋式风险形成,避免产能集中出清引发的系统性金融风险。

因此,未来央行的货币政策还是对冲性质的,需平衡汇率的压力。不过当外汇占款收缩,短端利率阻碍了长端利率下降的时候,考虑到债务——通缩螺旋式链条仍在延续,那么,央行也不得不主动引导资金面宽松甚至下降到更低的运行中枢,为长端利率打开下降空间。

从根本上看,其核心还是要保持人民币资产的赚钱效应,这意味着要保持资金的强风险偏好是必须的政策选项。

1、扩大权益类资产供给

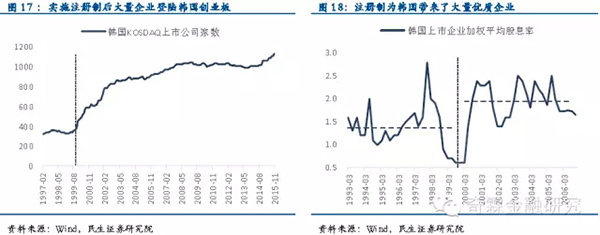

通过注册制扩大权益类资产供给,制造人民币资产新的赚钱效应。一方面,注册制为优质企业直接融资提供便利,让具有创新创业精神的企业家能够在二级市场变现,从而获得丰厚的回报,形成赚钱效应。另一方面,注册制带来的低上市成本将带来更多的创新型企业,吸引投资者入场,推动股市长牛,产生财富效应,并进一步激励企业创新,形成赚钱效应的良性循环。

以韩国为例,韩国于1999年末启动股票发行注册制,此后,韩国KOSDAQ板块(韩国创业板)上市企业家数迅速增长。上市企业数的快速增长并不是泥沙俱下,而是带来了更多的优质企业,将上市企业的加权平均股息率提高了近50%(韩国上市企业平均股息率在注册制启动前7年均值为1.35%,启动后7年均值为1.92%)。

实体缺资产内核其实是安全类资产的供给不足,中国的主权信用的资产无疑是安全性相对较高的资产。这背后隐含着赤字率抬升和地方政府债务置换规模加码的可能。因此,我们预计赤字率或会提升至2.5%-3%左右,地方债务提前偿还机制有望推出,即允许若干年后的债务提前置换,而不再点对点置换到期债务。

3、加大稳增长力度

维持人民币资产赚钱效应还需要实体层面新的加杠杆主体。目前以钢铁水泥为代表的重工业产能和库存均有去化压力,而与此相对的是公共服务领域的供给不足。

城投企业的资产负债表结构在债务置换后得到优化,为继续加杠杆创造条件。43号文后城投可以以企业信用为基础开启新一轮加杠杆,规避没有现金流回报的公益类项目,打造以养老、教育、医疗等公共服务为核心的新供给端,缓解实体缺资产的问题。

当然,具体加杠杆路径是否再度走偏,还是要看财税改革对企业信用与地方政府隔离的约束力以及城投转型是否能改善城投公司的公司治理能力。

在“缺资产”+“货币宽松”+“负债端成本下降幅度偏慢”意味着机构倾向通过加杠杆实现收益,利率和高等级信用债牛市的大方向无疑是确定的。但延缓中美利差倒挂的趋势形成,可能会出现赤字率空间抬升国债发行和地方债置换供给加码、注册制推出、稳增长发力等政策组合,这在边际上会抬升资金的风险偏好,此时需博弈曲线陡峭化的交易性机会。

(民生证券固定收益团队)

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司