- +1

央行调控的实践④货币政策新框架渐成,央行主动调控能力提升

【编者按】对中国人民银行(中国央行)来说,2017年可以视为自2002年以来的又一重要节点。在这一年举行的党的十九大上,第一次将“货币政策+宏观审慎政策”双支柱调控框架写入中央文件之中。这实际上确立了中国央行集维护币值稳定和金融稳定职责于一身的定位。

金融危机的教训说明,中央银行仅借助货币政策工具难以有效平衡好经济周期和金融周期调控。这就需要引入宏观审慎政策加以应对,通过健全宏观审慎政策框架,与货币政策相互配合。

双支柱框架写入中央文件,与中国央行近年来在金融宏观体系架构上的积极探索和实践分不开。这也可以看作是2008年全球金融危机以来,中国央行结合国内外经验教训逐步构建的成果。

那么,近年来中国央行在调控框架上做了哪些探索和实践?如何看这些探索和实践?过去的探索和实践又将如何影响央行未来调控框架的构建?

近期,澎湃新闻约请了五位国内宏观经济金融领域的学者分别就上述话题撰稿。

货币政策从数量型到价格型转换是中国经济全方位转型的重要内容。自2013年下半年起,在外汇流入速度出现放缓迹象后,中国人民银行就开始了主动型货币政策新框架的构建。

首先是同步创设了中期借贷便利(MLF)、常备借贷便利(SLF)、短期流动性操作(SLO)等新货币政策工具。与传统货币政策工具不同,新货币政策工具具有主动管理流动性的特点。

其后,以2015年8·11汇改为关键的时间节点,针对汇改后外汇资产流出加剧的局面,新货币政策工具使用频率显著上升。央行频繁使用新货币政策工具不单是为了弥补由于外汇占款下降导致市场出现的流动性缺口,其更大意义在于为改革流动性投放机制提供实际操作经验,进而为建立全面新货币政策框架奠定基础。

2016年2月,公开市场业务改为每日进行,央行逐步建立起以逆回购作为常态化的流动性供给方式,同时通过利率走廊机制来调控货币市场短期利率,并逐步将MLF打造为中期政策利率这一全新的货币政策操作工具。

央行货币政策操作新框架已基本成型

经过几年的建设,中国人民银行以流动性管理为特征的货币政策操作新框架已基本成型。包括:以适度维持法定存款准备金率为基本手段管理货币市场的流动性需求,以多种类型货币政策工具搭配使用控制货币市场的流动性供给,构建利率走廊作为价格型调控传导机制,利用MLF引导中期市场利率,共同形成中短期多层次政策利率体系。从实践上看,政策利率体系对市场参与主体的影响已经开始显现,央行自主调控能力进一步加强。

图1揭示了以2013年为时间节点,央行资产负债表中“外汇占款”和“对其他存款性公司债权(再贷款)”两个科目开始出现收敛趋势。对其他存款性公司债权项目逐步取代了外汇占款,成为央行流动性投放的核心渠道。

“对其他存款性公司债权”反映了央行与商业银行的债权类交易,具体业务类型包括逆回购、SLF、MLF、PSL等。央行通过主动性货币政策工具投放流动性,弥补由于外汇资产下降产生的流动性缺口,为央行提升主动调控能力创造了条件,央行对金融市场的主动影响力同步上升。

迅速下调存款准备金率或削弱央行主动调控能力

在货币政策工具箱中,较高的法定存款准备金率受到许多学者甚至是业界人士的批评。法定存款准备金制度是央行流动性管理机制正常运行的基础。商业银行流动性(准备金)需求主要用来满足提现、结算以及法定准备金率的要求。法定准备金率的规定人为地制造了商业银行的流动性需求,在外汇流入放缓以及资产规模快速扩张的背景下,为了达到监管标准,商业银行必然要寻求中央银行的流动性支持,使得央行一举扭转过去在市场中始终作为借款人的被动局面,为提升货币政策操作的主动性和独立性创造了条件。

中国较高的存款准备金率是在过去10多年间形成的,主要是为了对冲快速增长的外汇占款。如果迅速下调存款准备金率,一方面容易使尚不完全了解货币政策新框架的市场参与主体形成货币“宽松”的误解,另一方面,也削弱了央行来之不易的主动调控能力。

同时,我们也认为,随着央行资产结构的进一步调整,外汇占款比重下降,对其他存款性机构再贷款比重上升,以及央行流动性管理机制进一步完善和成熟,中国人民银行将会根据市场流动性供求状况择机调低法定存款准备金率。所以,在未来存款准备金率会逐渐下调,但近期内大幅度降准的可能性很低。

在央行资产负债表结构发生较大变化的背景下,即使在短期内降准也不应单纯被理解为货币政策宽松的信号,更主要的是体现我国基础货币投放机制转变。在具体节奏上,未来降准操作也可能出现一些变化,如为避免常规性降准释放的超额准备金过多,央行择机降准时可能会相应调低操作幅度,采取0.2个或者0.3个百分点,即每次根据前期流动性的到期情况,通过小幅降准来弥补流动性缺口。

SLF是体现央行政策意图的重要工具

常备借贷便利(SLF)的作用是作为利率走廊上限引导市场利率。央行在提供流动性方面具有超然地位,央行流动性投放的数量和价格可以影响市场流动性的供求关系,通过引导市场利率走势的实现其政策目的。中国人民银行已经明确将SLF作为利率走廊上限。利率走廊的功能是为市场参与主体提供稳定的预期,避免金融机构出现预防性的流动性囤积。在具体操作中,央行可以通过减少逆回购的操作频次和数量,同时推升逆回购的中标利率来引导中枢利率上行,进而传递其收紧意图。反之,则通过加大流动性投放的频次和数量,压低中标利率传递出其宽松的意图。作为利率走廊的上限,SLF是体现央行政策意图和提升货币政策自主性的重要工具。

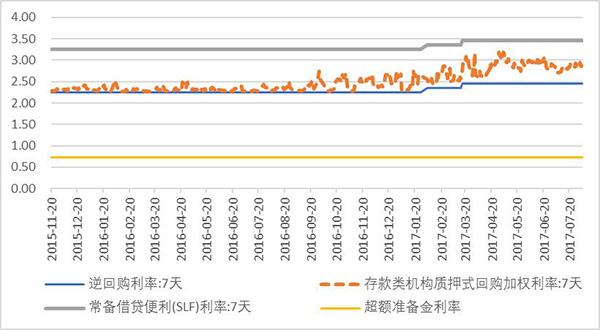

图2揭示了汇改之后存款类机构质押回购加权利率(DR)的运行一直维持在逆回购利率与SLF利率之间,利率走廊的运行模式基本平稳。但问题在于DR利率与其他利率的利差有所扩大,并且量价矛盾问题凸显,许多金融机构试图通过非理性的拆借行为推升市场利率进而倒逼央行投放流动性,产生了新的道德风险问题,同时引发了市场利率的剧烈震荡。从完善机制的角度,DR利率发挥利率中枢作用尚需进一步探索,在新货币政策操作模式下,央行货币政策框架的构建和相应的监管措施也仍在逐步完善阶段。

做大MLF规模将显著降低银行的理财规模

中期借贷便利(MLF)的作用是作为中期政策利率引导中长期利率。中国金融市场存在着严重的分割现象,尤其货币市场和债券市场对信贷市场的传导机制有很大障碍。在实际业务经营中,商业银行的货币市场业务对其信贷业务影响有限,短期利率难以影响长期利率,利率传导机制不畅。央行仅仅依赖于短期流动性投放难以支持商业银行的资产扩张,导致信贷市场上出现严重的期限错配。

2016年,央行将MLF的期限延长至1年,同时不断做大MLF规模,目的是通过长期流动性投放增加商业银行稳定的准备金来源。在避免期限错配的同时,也可以部分克服利率传导的阻滞,直接实现央行中期政策利率向市场中长期利率的传导。构建中期政策利率是央行做出的一项有益尝试,但中期政策利率主要起源自发达国家在危机后利率传导遇到困难进而设立的定向融资以及长期定向融资等方式。对于中国央行来说,这是现阶段克服金融市场藩篱的创新型手段。在逐步打通市场分割后,常规性利率传导机制将逐步建立。

图3揭示了MLF期末余额规模在不断扩大。与逆回购、SLF等工具相比,MLF提供的是时限较长的准备金供给,相对于商业银行依靠高回报率吸引存款的业务,MLF利率水平也较低。因此,做大MLF规模更为重要的意义在于,在支持商业银行资产业务扩张的同时将显著降低银行的理财规模,这会大幅降低银行信贷成本,进而有效地为实体经济减负。可以判断,伴随着MLF规模逐步上升,商业银行理财产品增速将趋缓。实际数据也表明,自2017年初银行理财产品规模增至30万亿元后,伴随着MLF规模扩大以及各类监管措施升级,其增速和总量一直未出现显著上升。我们认为,未来也不排除央行会推出更长期限的MLF。

新政策工具的使用会进一步得到巩固和强化

从现阶段中国人民银行政策意图看,新货币政策框架处于全面建立阶段,央行通过各类政策工具的频繁操作不断强化其在金融市场中的主导地位。但在政策工具的具体执行中,市场出现了合格抵押品不足、量价矛盾凸显等问题。这说明货币政策新工具还有需要修正的地方。从观察到的政策操作情况看,流动性投放机制、政策利率体系以及宏观审慎监管均处于不断完善和动态调整过程中。在出现新问题时,央行也通过加强与市场沟通等方式来引导市场预期,令各类参与主体更好地理解央行的政策操作。

我们认为,中国人民银行货币政策连续性是有充足保证的。对金融机构而言,要树立起为自身经营风险负责的理念,新框架下央行将不再为银行的风险行为给予背书。或许未预期情况的出现可能会使得央行小幅修正或者创新某些政策工具,但新政策工具的使用会进一步得到巩固和强化。现阶段,政府稳增长、防风险、去杠杆的任务依然艰巨。作为最重要的宏观调控工具,货币政策需要具备较强的持续性并且行之有效才能够更好地实现政策目标,央行不断强化对金融机构的监控行为也显示了央行全面建立新型货币政策框架的决心。市场中的各类参与主体应逐步理解和适应央行新的业务操作模式,以保证其经营的稳定性和连续性。(郭红玉系对外经济贸易大学金融学院教授、博士生导师;梁斯系对外经济贸易大学金融学院博士研究生)

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司