- +1

如何看待人民币短期贬值

2022年4月,在美元指数快速上涨的情况下,人民币贬值压力增大。4月19日夜盘,在美元指数冲击101关口之际,离岸人民币跌破6.40重要关口,带动在岸人民币走弱。在重要技术点位突破后,人民币对美元快速放量下跌,连续突破多个重要关口。

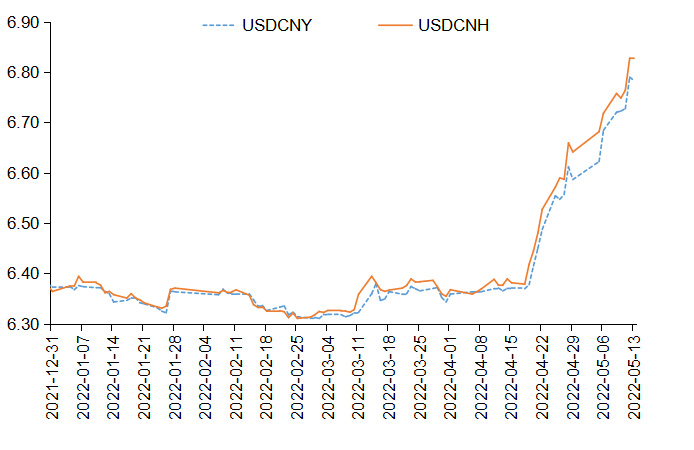

5月以来,离岸人民币(CNH)最低触及6.8364,在岸人民币(CNY)最低触及6.8150。截至5月13日,离岸人民币(CNH)和在岸人民币(CNY)对美元当月累计分别贬值2.73%和2.90%至6.8275和6.7830,均为2020年11月以来新低,较今年最高点已分别贬值7.57%和6.96%。

今年以来人民币汇率走势。

一、多重因素叠加致本轮人民币贬值

我们认为本次人民币大幅度、快速的贬值并非意外事件,究其根本,我们认为是多重因素叠加形成的必然结果。

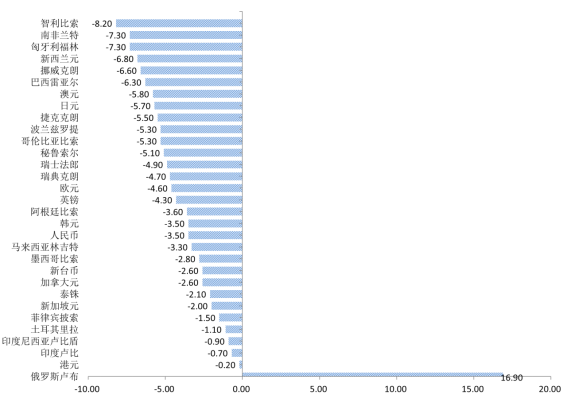

第一,强势美元给人民币造成较大的贬值压力。4月以来,美元指数在加息预期的推动下持续攀升,几乎全部货币对美元均出现下跌,人民币也因此受到波及。比较了4月以来主要货币对美元的走势,人民币仍然是全球表现较好的货币之一。

2022年4月主要非美货币对美元涨跌幅(%)

第二,市场情绪和前期压力的释放。去年以来,警惕人民币汇率走贬的观点一直都存在。而6.40是为人民币汇率的重要整数关口,亦为200日均线的重要位置,该点位的突破,意味着此前的横盘局面的结束,这可能引发了交易层面对于人民币汇率开启新一轮波段行情的押注。

第三,监管层可能无意干涉目前的汇率波动。4月25日人民银行下调外汇存款准备金率1个百分点,调整幅度较弱,仅释放约105亿美元流动性,政策信号意图高于实际干预;监管层谈及人民币汇率时,多次强调“合理均衡水平上的基本稳定”和“双向波动”特征,鼓励企业树立“风险中性”理念。

伴随人民币汇率的快速贬值,消极市场情绪在主要金融市场蔓延。自4月19日至今,国内股市连续下跌,上证综指、深证成指和创业板指数分别累计下跌约5.0%、6.5%和8.5%,两市市值蒸发近4万亿元。人民币债券也遭遇抛售,1年期、5年期和10年期国债收益率最高分别上行至2.06%、2.60%和2.85%。

二、后市人民币仍有压力但空间有限

展望后市,此前支撑人民币走强的力量正在逐步减弱,预计人民币将继续释放此前积累的贬值压力。

一是疫情以来的高贸易顺差或难以长期持续。受国内疫情冲击,我国的进出口贸易受到较大影响,2月以来我国进出口增速均出现了较大程度的回落。这导致我国经常账户结售汇顺差趋于收敛,进而对国内外汇供给产生收缩压力,银行间外汇市场成交量下滑,对人民币产生拖累。同时,我国是能源进口大国,伴随油价在高位的长期停留,进口金额会重新恢复强劲,从而带来购汇客盘金额的增加。

二是中美货币政策或持续背离,导致中美利差收窄,对人民币产生贬值压力。数据显示,2-3月境外投资者连续两个月减持中国相关债券共计约1650亿人民币。中美货币政策的分化预期可能会继续维持,跨境资金有流出压力,资本与金融账户结售汇顺差收窄推动汇率贬值。

三是国内经济下行压力。“8·11”汇改以来人民币出现了四轮明显的贬值,中美货币政策背离(2015-2016)、中美贸易摩擦(2018)、华为被美制裁(2019)和疫情暴发(2020)分别是引起四轮贬值的主要原因,均指向我国经济基本面的相对走软。因此,一旦支撑人民币汇率的经济基本面基础薄弱,人民币汇率也会因此受到压力。

不过,贬值压力不代表人民币具备长期走贬的趋势。

一是疫情正在逐步改善。在强有力的政策执行和推动下,国内疫情防控效果显著,多个封控城市实现阶段性社会面“清零”,复工复产在即,疫情带来的扰动或将在较短的时间内消退。

二是多项政策并举保“稳增长”。4月以来政策层面对“稳增长”和“经济建设为中心”推出了多项措施,包括减税等财政政策,推动基建发展等产业政策等,都将在一定程度上保障经济增长不刹车、不失速。同时,我国的外汇储备规模庞大且维持汇率稳定的工具箱充足,具备支撑人民币汇率的条件。

三是美元指数或面临拐点的可能。参考以往美联储加息的经验,美元指数在加息政策落地后会相应走软。目前5月美联储加息50BPs已经落地,但是否进一步加快收紧货币政策仍有待观察。目前全球经济金融环境仍面临巨大的不确定性,若美指出现拐点,人民币或将得到喘息。

综上所言,预计人民币对美元在短期内仍将进一步走贬,但贬值空间相对有限。

(作者曹誉波为经济学博士,供职于某国有大型银行金融市场部)

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司