- +1

“阿里系”旷视科技冲科创板,两版招股书数据打架

图片来源:视觉中国

科创板AI第一股的有力竞争者再添一家!

3月12日晚,上交所官网显示,旷视科技首发申请获受理,其计划以发行存托凭证形式在科创板上市,拟募资60.18亿元。

旷视科技曾计划在港股上市未果,与多数人工智能科技公司一样,旷视科技也亏损严重,截止到2020年9月末,该公司累计未弥补亏损高达142.5亿元。此外,旷视科技也是一家不折不扣的“阿里系”公司,“阿里系”合计持有旷视科技29.41%股权,是其第一大股东。

对比旷视科技在港股和A股发布两份招股书,其部分关键财务数据,呈现出巨大差异。比如旷视科技在2018年的营收和毛利,就分别出现了5.7亿元和4亿元的差距。在主营业务营收及占比上,此次A股招股书与港股招股书亦有所出入。

曾计划港股上市未果

旷视科技成立于2011年,由3位毕业于清华大学姚班的学生联手创立,依靠以人脸识别为核心的技术和商业布局,最早以“Face++”的名字为外界熟知。

在国内人工智能创业公司中,旷视科技与商汤科技、云从科技、依图科技被称为“AI四小龙”。

旷视科技也是“AI四小龙”中最先试水资本市场的公司。早在2019年8月,旷视科技向港交所递交招股书。仅仅3个月后,就有媒体报道称,旷视科技并未通过港交所上市聆讯。

当时,旷视科技回应称媒体报道不实。2020年2月,旷视科技在港交所的申请上市状态变为“失效”。旷视科技又回应称,“正常推进,需补充材料。”

随后,就传出了旷视科技或将筹备科创板上市的消息。

2020年6月,有媒体报道称,旷视科技中止了港股上市进程,接下来公司将进一步讨论在A股上市的可能性。

旷视科技曾向媒体表示,科创板支持和鼓励“硬科技”企业上市,是中国科技企业发展的好机遇,旷视正在积极考虑。旷视CEO印奇也在接受媒体采访时表示,旷视科技没有终止上市计划,“会选择在更好的窗口期稳步推进上市”。

2021年1月12日,中国证券监督管理委员会网站显示,旷视科技已于2020年9月签署《旷视科技与中信证券股份有限公司关于公开发行存托凭证并在科创板上市之辅导协议》。

根据招股书,旷视科技本次申请科创板上市,拟公开发行不超过2.53亿份CDR,拟募集资金60.18亿元。

本次募资将用于基础研发中心建设项目、AI视觉物联网解决方案及产品开发与升级项目、智能机器人研发与升级建设项目、传感器研究与设计项目、补充流动资金。

三年多亏了143亿

与多数人工智能科技公司一样,旷视科技亏损严重,距离盈利仍遥遥无期。

据招股书,2017年-2019年以及2020年1-9月,旷视科技分别实现营收3.04亿元、8.5亿元、12.6亿元、7.2亿元。

而归属母公司的净利润竟然都是亏损,并且亏损额还在扩大。2017年至2020年1-9月,旷视科技归属于母公司的净亏损分别是7.7亿元、28.0亿元、66.4亿元和28.5亿元。3年多里的亏损总额超过130亿元。

根据旷视科技方面披露,截止到2020年9月末,该公司累计未弥补亏损高达142.5亿元。

这亏钱的力度,在“AI四小龙”里也是一骑绝尘的。

除了尚未披露上市计划的商汤科技,云从科技和依图科技都披露了招股说明书。

2017-2020年上半年,依图科技的营业收入分别为6871.89万元、3.04亿元、7.17亿元和3.81亿元;同期,依图科技净利润分别为-11.66亿元、-11.61亿元、-36.42亿元及-12.99亿元,合计亏损高达72.68亿元。

相比之下,云从科技的亏损情况稍好。2017年-2020年上半年,云从实现营收分别为0.64亿元、4.84亿元、8.07亿元以及2.2亿元,净利润亏损额分别是1.06亿元、1.8亿元、17.08亿元、2.86亿元,合计亏损额为23亿元。

对于亏损的原因,三家公司解释大体一致:一方面是由于AI行业整体估值水平上升, 公司优先股公允价值相应上升导致账面亏损;另一方面,则是持续的研发投入。

AH两版招股书打架

营收毛利差距大

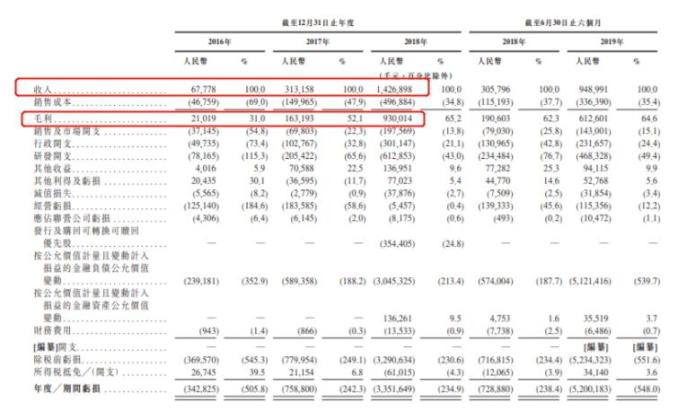

在旷视科技公布的港股、科创板两版招股书中,最基本的营收和毛利就出现了重大分歧。

根据A股科创板招股书,2017-2019年,旷视科技营业收入分别为3.04亿元、8.54亿元、12.60亿元。

而旷视科技2019年向港交所递交的招股书却显示,旷视2017、2018年营收分别为3.13亿元和14.27亿元。仅2018年就出现了超过5.7亿元的差距,即便是两地采用的会计准则不同,差距达到几个亿的现象也不多见。

△图片来源:旷视科技港股招股书

除了营收,2018年的毛利在两版招股书中也相差近4亿。港股招股书披露的2018年毛利为9.3亿元,而A股招股书中披露的数据是5.3亿元。

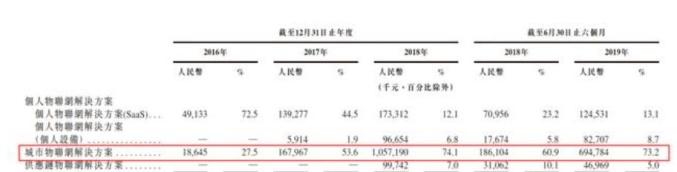

在主营业务营收及占比上,此次A股招股书与港股招股书亦有所出入。

以2018年收入为例,此前港股招股书披露城市物联网解决方案全年实现营业收入10.57亿元,占比总收入比例为74.1%;但在最新A股招股书中,2018年全年该业务实现营业收入为5.43亿元,占比63.56%。

△图片来源:旷视科技港股招股书

△图片来源:旷视科技科创板招股书

“供应链物联网解决方案”业务的分歧也很大。港股招股书中,2018年“供应链物联网解决方案”贡献营收9974万元,毛利率24.6%。而在科创板招股书中,2018年“供应链物联网解决方案”期内贡献收入4616万元,毛利率仅为12.85%。

对比起来看,“供应链物联网解决方案”的毛利率直接被腰斩。

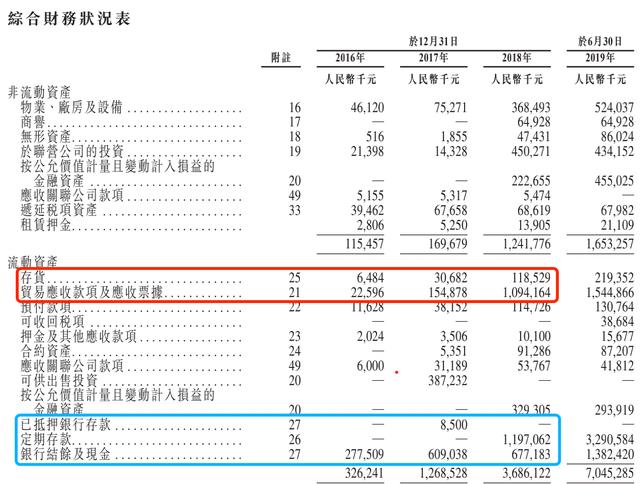

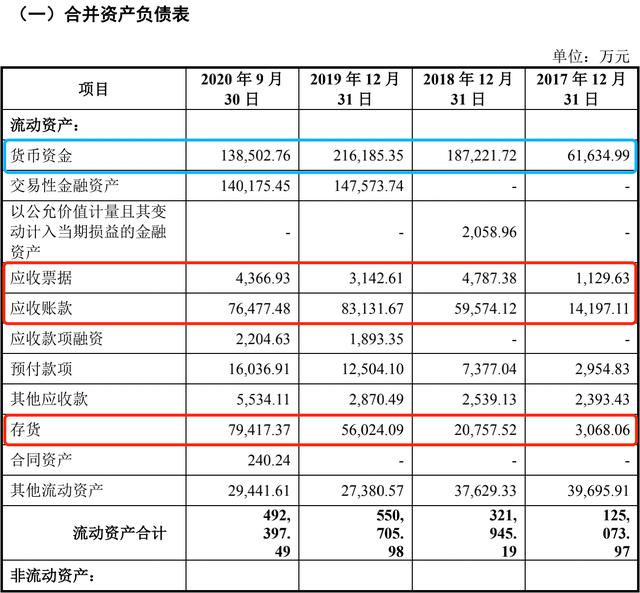

此外,在应收款、存货上,两版招股书有的几乎一致,有的基本接近,有的差距巨大,让人不禁疑惑,这真的是同一家公司吗?

比如,货币资金就基本一致,在港招股书披露的旷视科技2017年底为6.18亿元、2018年底为18.74亿元;科创板招股书同一时间点则分别为6.16亿元、18.72亿元。

应收票据+应收款项在2018年就出现了巨大差异:在港招股书披露的旷视科技2017年底为1.55亿元、2018年底为10.94亿元;科创板招股书同一时间点则分别为1.53元、6.44亿元。

存货也有差异,但差异并不算很大:在港招股书披露的旷视科技2017年底为3068.2万元、2018年底为1.19亿元,科创板招股书中则分别为3068.1万元、2.08亿元。

△图片来源:旷视科技港股招股书

△图片来源:旷视科技科创板招股书

若上市成功,最大赢家是阿里

旷视科技也是一家不折不扣的“阿里系”公司。

招股书显示,截至招股说明书签署日,蚂蚁集团的间接全资子公司API (Hong Kong) Investment Limited持股比例为 15.08%,是第一大股东;第二大股东是阿里巴巴集团间接全资子公司Taobao China Holding Limited,持股比例为 14.33%。

而阿里巴巴集团通过其境内间接全资子公司杭州阿里巴巴网络科技有限公司持有蚂蚁集团32.6470%股份。Taobao China Holding Limited 和 API (Hong Kong) Investment Limited 存在关联关系。

因此,“阿里系”合计持有旷视科技29.41%股权,是其第一大股东。

不过,虽然阿里系持股比例位列第一,表决权比例却仅为12.27%。公司三位创始人印奇、唐文斌、杨沐签署了《一致行动协议》,三位实际控制人通过控股股东对公司实现共同控制。虽然三位实际控制人持股比例合计仅为16.83%,但表决权合计达70.28%。

依图科技中止审核

AI四小龙的商业化道路难走

“AI四小龙”们通往资本市场的道路并非坦途。

就在旷视科技IPO申请被受理的前一天,3月11日,依图科技登陆科创板的上市进程变更为中止(其它事项)。

云从科技在3月5日的审核状态为已问询,而商汤科技也在2月传出已启动A+H股上市的消息,计划今年下半年交表。

“AI四小龙”纷纷选择IPO背后,是行业面临的资本寒冬已至。

2017年起,国内人工智能领域高歌猛进。但到了2019年,人工智能行业的融资数量和金额出现了断崖式下跌。据猎豹全球智库统计分析,与2018年相比,2019年中国人工智能企业的融资金额下降幅度达到34.8%,融资数量的下降幅度也达4成。

旷视科技的最新一轮融资停留在2019年5月,商汤科技的最新一轮公开融资信息停留在2018年9月,云从科技的上一轮公开融资消息是在2020年5月,依图科技的最新一轮融资是在2020年6月。

人工智能是一个高投入的行业,融资脚步放缓,就跟不上公司烧钱的速度。这可能也是AI公司纷纷选择IPO的重要原因。

•END•

来源丨深蓝财经

原标题:《“阿里系”旷视科技冲科创板,两版招股书数据打架》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司