- +1

为什么不违约:主权债务的约束机制

2022年4月23日,斯里兰卡政府宣布暂停偿还所有外债。5月,其财政部长表示该国可用外汇储备已跌破5000万美元,而外债则高达510亿美元。7月,随着此起彼伏的抗议活动,斯里兰卡总统辞职,国家进入紧急状态。“印度洋的明珠”深陷主权债务的泥潭,让我们看到了后疫情时代的危机以各种形式凸显。在世界经济的缓慢复苏中,如何看待主权债务的违约风险,成为了投资者不得不重视的问题。

主权违约的历史与现状

主权债务违约,指的是一国无法按时全额对其外担保借来的债务进行还本付息,或者国家拒绝为其之前提供担保的债务履行担保义务的情况,包括债务的重新安排(债务延期)、债务重组(债务面值或利率的调整)、暂停偿债和拒绝偿债。从债权人来看,既可能是对国外借款人的债务违约,也可能是对国内借款人的债务违约。由于主权国家发行的外债通常并非本国币种,对债务货币没有控制权,则不能通过发行货币的手段来进行偿付,从而更容易走向违约。

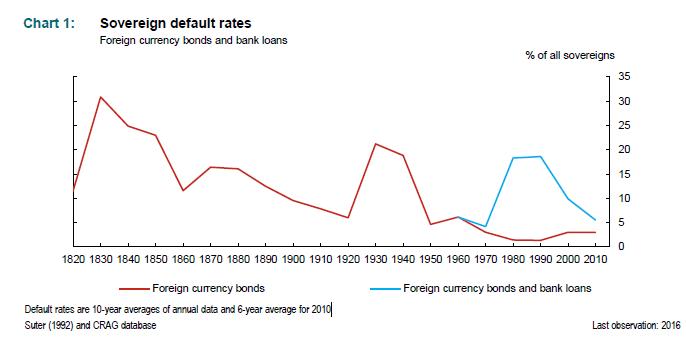

主权国家违约并非现代特有的现象,也不是新兴市场国家的特有“发明”,甚至难以说是金融市场“稀有”的现象。贯穿历史,19世纪20年代、70年代,20世纪30年代、80年代和2010年前后的主权违约浪潮都尤为突出。

19世纪20年代,伦敦证券交易所的投机热潮蔓延到贷款热潮,但与此同时,新兴国家的独立战争不仅带来了衰退,也带来了主权债务偿还的停滞;19世纪六七十年代的大萧条引发了单边违约浪潮,强权的债权国借助武力解决外债争端;20世纪30年代,第一次世界大战之后新一轮的投机性投资迅速地转变为了战后的债权违约;20世纪七八十年代,伴随石油危机而来的拉美国家经济崩溃,拉美债务危机影响到了全球金融体系;2010年后,欧洲主权债务危机震撼了欧元区。

图1:主权国家违约率(1820-2010年)

资料来源:David Beers and Jamshid Mavalwalla, Database of Sovereign Defaults, 2017, Bank of Canada.

从违约国家的范围来看,从各国独立至今,世界上大部分国家都曾发生过主权违约,其中不乏日本、法国和德国等如今体量较大的经济体。2009年,希腊政府公布财政赤字和公共债务占GDP总值比例超过欧盟上限,国际货币基金组织(IMF)贷款遭到发达经济体的违约。从累计违约时间较长的国家来看,大多位于拉丁美洲。根据学者的统计,自国家独立或1800年到2008年期间,秘鲁、委内瑞拉和巴拿马的违约时间分别长达40.3年、38.4年和27.9年。

主权债务违约的原因,既包括内部原因,如货币政策失误导致的政府债务结构的不合理、严重依赖于单一产业的经济结构;也包括外部原因,如国际政治形势的变化、大宗商品价格的剧烈波动和发达经济体加息所带来的资金回流(例如美国80年代加息所带来的“沃尔克冲击”)等等。

以斯里兰卡为例,新冠疫情冲击了支柱行业旅游业的发展,宽松的货币政策推升了通货膨胀,俄乌冲突影响了茶叶向俄罗斯的出口,叠加地缘政治下暴涨的石油价格,都最终导致了国家的破产。压垮骆驼的,从来不是最后一根稻草。

主权债务的约束机制

那么,主权债务违约,国家究竟会不会还?在《主权债务简史:金融的结构性权力和国际危机管理》一书中,荷兰学者杰罗姆·鲁斯(Jerome Roos)观察到一个有趣的现象,“如今主权债务人的还款记录比历史上任何时候都要好……各国政府必须不惜任何代价去偿还外债并避免单方面暂停偿债”。

从法律层面来讲,主权债务违约并不存在严格意义的法律约束,但实践上来看很少有债务国会完全放弃偿付的义务。主权国家通常会发起债务重组以延长还款期限和减免本金,或是向IMF求助以获得贷款来缓解流动性危机。

在回答主权国家为什么不选择违约的问题上,通常有三大框架:

(1)“声誉说”:主权国家违约可能会影响国家未来获得贷款的可能性,从而影响其进入国际资本市场的机会。

(2)“制裁说”:通过实施或威胁实施制裁,例如扣押债务人在国外的资产或实施贸易禁运等,债权人/债权国可以直接胁迫债务人偿还债务。

(3)“制度说”:司法、货币等官僚体系对于正义的维护,提高了政府可信地维护包括债权在内的财产权,提升了履约的能力。

杰罗姆·鲁斯则认为,国际金融市场存在着一种结构性权力,主要通过三种机制发挥着作用:

第一,金融全球化导致了更为集中的金融部门和更加中心化的国际信贷市场,债权人卡特尔可以通过信贷流通停滞和撤回国际资本对债权国造成重大冲击;

第二,官方机构如中央银行和IMF等发挥了集中的干预作用,通过有条件贷款而要求债权国进行结构调整,在债权国不履约时拒绝提供信贷能力;

第三,国内精英考虑到主权违约会损害金融部门和国内企业,因而更愿意致力于持续偿债所需的正统财政政策。

“结构性权力”是一种“拒绝”的权力:通过协调行动、有条件贷款和正统财政政策的确立,拒绝国家“躺平”。我们从具体的案例中来看不同机制是如何发挥作用的。

墨西哥的债务,主要以银团贷款为主,银团集中的投资者结构形成了国际债权人卡特尔。暂停偿债对于墨西哥来说是具有吸引力,但是决策者却不得不担心违约可能对短期信贷和国际贸易造成的后果:损失掉来自美国的玉米!这项进口在墨西哥玉米消费中占据了高达30%的比重。考虑到美国贸易的依赖和美资银行作为主要债权人,决策者不得不慎重权衡政府和私营部门贷款和损失掉外汇的可持续性。

希腊作为欧元区的成员,结构上依赖于欧盟中央银行的货币政策和流动性支持,进一步巩固了债务人与债权人之间现有的结构性权力关系。在处置过程中,欧盟委员会、IMF和欧洲央行作为外国债权人的“三驾马车”,通过了以紧缩政策为条件的纾困贷款,要求全额偿还债务并全面拒绝预先债务减免。

阿根廷的案例可能有所不同,正是外债所有权结构的变化(从银团贷款转向债券融资,投资者结构更为分散)、IMF援助计划的终止和结构调整的社会成本侵蚀了官僚机制的合法性,三种机制失效,最终导致了阿根廷的违约。2001年,阿根廷单方面暂停偿还820亿美元的债务。

回到斯里兰卡,国际货币基金组织于9月1日与斯里兰卡达成初步协议,在4年期间提供29亿美元的贷款纾困,但贷款发放取决于斯里兰卡的债务重整计划,目标是恢复经济稳定及债务可持续性。债务重组和偿还能力的恢复似乎正在路上。

偿付可能是个瞬间动词,但违约不是。投资者面临的不仅仅是对于最终是否还款的判断,更是对于违约过程的预期。违约或者是重组的过程极大损耗了债券和债权资产的流动性,投资者往往需要持有相当长的时间——甚至是几十年——来最终获得一个类无风险收益的回报。

(作者钟倩为某大型股份制商业银行境外债券交易员,译著《中国纵横》由四川人民出版社出版。)

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司