- +1

美联储进入紧缩下半场:加息脚步或放缓,加息终点或更高

当地时间11月2日,美国联邦储备委员会主席鲍威尔在华盛顿出席新闻发布会。 新华社记者 刘杰 摄

北京时间11月3日凌晨2时,美联储宣布,将联邦基金利率目标区间由3.00%-3.25%上调75个基点至3.75%-4%,符合市场预期,这是美联储年内连续第四次加息75个基点。

鲍威尔给“鸽派”的声明做了“鹰派”的注脚

加息决议公布后,叠加美联储主席鲍威尔的新闻发布会,美股再次上演“过山车”行情,最终股债双杀。

美股三大指数集体收跌,道指跌1.55%,纳指跌3.36%,标普500指数跌2.5%。10年期美债收益率由此前一度跌破4%后又上行至4.12%。美元指数维持112高位左右。

此次加息声明中新增表述“在确定未来目标区间的增长速度时,委员会将考虑货币政策的累积收紧、货币政策影响经济活动和通胀的滞后性以及经济和金融发展。”就会议声明而言,兴证宏观卓泓表示,市场作鸽派解读,而股市一度转涨。

中金公司也表示,声明新增此表述以此暗示货币政策既要抗通胀,也要防止过度紧缩。

但是,在此后的新闻发布会上,鲍威尔则接连“泼冷水”表示,终点利率可能更高、加息持续时间可能更长。卓泓表示,发布会上,鲍威尔对声明做了详细的鹰派注脚,使得紧缩预期再度升温,57%的投资者继续押注12月加息50个基点。

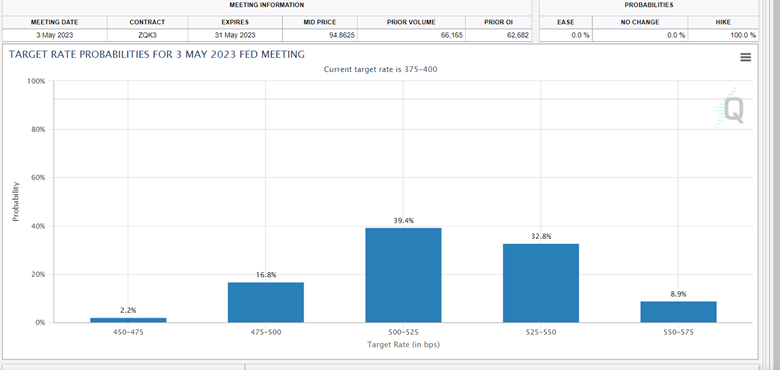

在更高的终点利率和更远的加息路径影响下,2023年加息预期大幅升温。利率期货数据显示,目前,市场预计2023年5月加息至5%-5.25%区间的概率为40%左右。

美联储临近紧缩退坡节点

实际上,11月加息75个基点属于预期兑现,市场关注的焦点更多在于,美联储在当前经济困局下会如何传达关于未来货币政策走向的新信号。

就此鲍威尔谈到,美联储官员们可能会在12月的议息会议上开始放慢加息步伐。但放缓加息不等于转鸽,进入到紧缩的下半场,加息终点和持续时长可能更重要。

中金公司研究部表示,美联储政策的退坡(pace,并非“转向”pivot)可以分三步走:第一步是紧缩退坡(加息速度从75降到50个基点)、第二步是停止加息(pause)、最后一步才是宽松预期升温和降息。

具体看,上述三步所需要的门槛和条件逐级增加:第一步可能只需通胀不再大幅改变加息路径即可,预计在今年底或明年初;停止加息可能需要更为明确的通胀下行迹象,预计时间点可能要到明年一季度前后;再度宽松的预期或需要更大增长和衰退压力才可以做到,预计至少要到明年下半年甚至年底(测算衰退在明年一、二季度出现)。

“目前,美联储可能接近第一步政策退坡的节点。金融条件已经明显收紧、并逐步超过投资回报率。在激进加息背景下,当前美国整体金融条件、特别是信贷条件都已经转正,表明全社会融资条件在快速紧张,各个维度的融资成本也在走高。” 中金公司研究部表示,增长压力也逐步显现,这也是融资成本不断走高超过投资回报率的必然结果。近期美国PMI持续下行逼近荣枯线、三季度GDP除了大概率不可持续的能源出口和服务消费,其他也都在明显走弱,因此最终走向衰退也是大概率事件。

因此,只要不再出现大超预期的冲击改变通胀和紧缩路径,美联储也在临近政策退坡的节点,例如12月FOMC会议。此次会议声明添加的时滞效应一定程度上也是为此做铺垫。

卓泓也表示,美联储关注点不在通胀趋势本身,而在实体经济实际借贷成本。鲍威尔谈到,通胀读数放缓并不是决策的关键,更重要的是让通胀持续回到2%的证据,更关注全曲线、全金融条件的实际利率。这不仅指美债的实际利率,而是要抬升居民和企业的实际借贷成本,有效抑制需求。

鲍威尔为何释放12月放缓加息的可能性?

申万宏源宏观表示,三季度美国GDP显示商品消费供需“双向奔赴”,但尚未完全反映货币政策滞后效应。需求侧,三季度美国居民需求降温的幅度较二季度是有所放缓的,在美国居民1.8万亿美元左右超额储蓄的缓和下,这意味着美联储货币紧缩的作用或将滞后体现。

而在生产端,今年以来美国工业生产持续对饱受能源危机的欧洲产能形成替代、吸收,使得美国制造业生产恢复至强于疫情之前的水平,鲍威尔在发布会中也提到供给端问题已基本解决。但若继续大步伐加息,则有可能通过高利率对商业投资进行抑制,拉大美国需求缺口。

美联储加息下资产走势

鲍威尔在新闻发布会上还表示,考虑暂停加息“远远为时过早”;降低通胀所需的利率水平存在“很大的不确定性”,但“我们仍有一段路要走"。 联邦基准政策利率的“最终水平”可能高于此前的估计。

申万宏源宏观表示,美国服务通胀韧性尚未削弱。9月会议以来公布的美国劳动力市场指标显示供不应求的局面持续,且非农新增就业主体仍为服务业,这指向9月核心非居住服务通胀的上行,而美联储所关注的薪资增速(平均时薪、ECI)也仍然较高。同时,9月核心CPI中权重较高的房租分项继续上冲,但新闻发布会上鲍威尔已经关注到新房屋租赁租金下滑较快的现象,并指出随着房屋租赁合同滚动到期,未来某个时间点房租通胀压力可能会出现下滑。

卓泓表示,本月的“鹰派”只要是预期管理,12月是更好的观测时点。自10月下旬以来,联储的信号指引实际上是紊乱的,这显示背后联储内部的“纠结”的状态。相较于9月指引,本次会议仅多了1个月的数据作观察,鲍威尔本次发布会的鹰派,更多的是预期管理:降低市场过于乐观导致的风险。

申万宏源宏观表示,基准情形下,四季度美元指数小幅下滑,10年美债利率震荡的可能性较大。在四季度核心通胀降温,指向美联储紧缩预期引导难以超出当前路径的假设下,美元指数小幅回落、美债收益率在4左右窄幅震荡组合出现的可能性是增加的,这就意味着对人民币兑美元汇率的压力或迎来阶段性缓释。

中金公司研究部表示,紧缩退坡可以消除美债利率进一步上行的压力,但若要想让美债利率开启下行周期可能就需要等到通胀拐点。换言之,此次短期通胀的粘性可能会延长利率横亘在高位的时间。如果再叠加到明年中所有增长和盈利下调压力的增加,意味着轮动到美股可能还需要一些时间。

配置方向上,中金公司研究部表示,现金(当前)优于国债(紧缩退坡+通胀拐点),更优于成长股(宽松预期)。

“建议现金跑赢会持续一段时间,直到政策退坡板上钉钉(由于10月通胀依然偏高,使得这一预期博弈还会有反复,直到接近12月左右);届时债券加久期的空间逐步打开,但是更大的收益还要等待通胀的拐点(例如在明年年初核心通胀见到高点);通胀拐点后,成长股是下一站的配置方向,更大的弹性有待增长下行带来的宽松预期。” 中金公司研究部表示,这个轮动过程面临的主要风险就是如果拖得太久,市场可能会在盈利下行和融资成本居高不下的双重压力下,面临更大挑战。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司