- +1

钛白粉叒涨了,龙佰集团VS中核钛白,还香吗?

作者/星空下的锅包肉

编辑/菠菜的星空

排版/星空下的辣子鸡

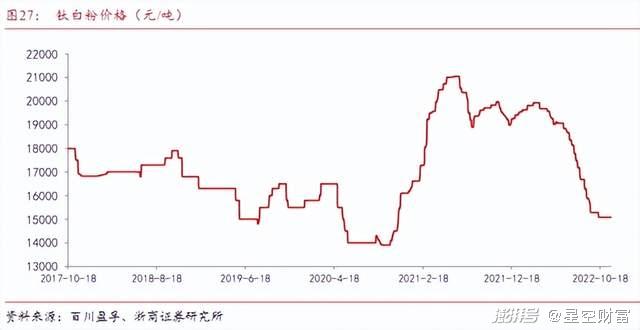

2021年,钛白粉曾经历了一轮疯涨。龙佰集团(002601)、中核钛白(002145)等龙头企业,曾在一年内发布了约10余次调价公告。

当年,二者业绩双双翻番,净利润分别同比增长104.33%、156.03%!

不过好景不长,2022年下半年,钛白粉价格断崖式下降。

而近日,龙佰集团、中核钛白等企业,又开始相继官宣调价。而且细数,这已经是自去年11月以来的第三次上调。

来源:龙佰集团公告

所以,疯狂的钛白粉,又要回来了吗?

一、周期之下,钛白粉也疯狂

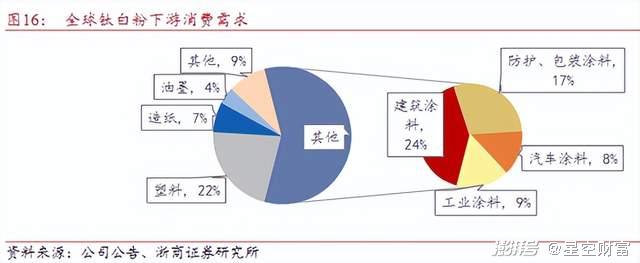

钛白粉,学名二氧化钛,是一种性能优异的白色颜料,主要应用于涂料、塑料、造纸、油墨等领域。其中,涂料是第一大应用场景,市场占比约为58%。

由于钛白粉的应用,与经济发展息息相关(比如建筑涂料、汽车涂料、工业涂料),因此,钛白粉还有个称号,即“经济发展的晴雨表”。

也正因此,钛白粉也变成了一个周期性行业。

2020年,疫情之下,全球经济疲软,钛白粉价格触底。

2021年,疫情转暖经济复苏,钛白粉供不应求,迎来了超景气周期。

2022年,在赚钱效应刺激下,个中企业一拥而上,导致供求格局改变,钛白粉价格骤降。

所以2022年,无论是龙佰集团,还是中核钛白,业绩都一片惨淡。虽然目前年报还未问世,但几乎可以肯定,绝对不会太好看。

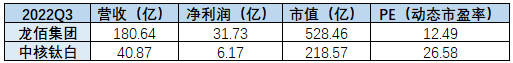

来源:同花顺2022年前三季度数据,龙佰集团(左),中核钛白(右)

不过,正所谓祸福相依。

从行业整体来看,2022年底,钛白粉单吨毛利已然亏损。而钛白粉这个行业,又多是中小企业(年产能10万吨以下的企业28家,占66.67%)。中小企业抗压能力弱,必然加速产能出清。

从当前头部企业频繁调价的动作来看,钛白粉似乎已然再次变成了卖方市场。不出意外的话,2023年,龙佰集团、中核钛白的业绩都将逐渐回暖。

不过,还是要警惕两点:

周期持续时间一般不会太长,疫情催生的超景气周期很难再现。

当前钛白粉的上行周期,主要是由于供给减少产生的,而在需求端,地产市场仍然疲软,导致涂料需求并没有真正复苏。

二、控成本拓市场,胜者为王

剔除周期影响,长远来看,钛白粉企业比拼的,是谁能控制成本,谁能拿到市场。

1►成本控制能力

首先,成本控制能力,决定了企业的盈利能力,同时也决定了谁的抗压能力更强,谁能在下行期活的更久。

在这点上,与龙佰集团相比,中核钛白则明显要略逊一筹。

2021年度,龙佰集团钛白粉单吨成本约为9520元,而中核钛白约为10590元。进而导致,龙佰集团钛白粉毛利率可达45%,而中核钛白只有35.5%。

来源:同花顺iFinD-2021年度钛白粉数据,龙佰集团(左)中核钛白(右)

进一步拆分成本明细来看(↑),中核钛白单吨原料成本,比龙佰集团多了近20%!

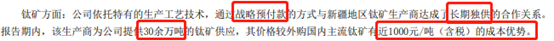

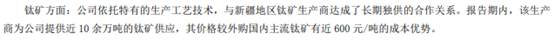

钛白粉最基础的原料是钛矿。据中核钛白介绍,其钛矿主要来自通过战略预付款绑定的新疆钛矿生产商,且采购价格通常低于主流行情。

来源:中核钛白2021年年报

来源:中核钛白2022年半年报

而龙佰集团,则是在国内外拥有多处钛矿,可满足原料部分自给需求。

来源:龙佰集团2021年年报

从结果来看,中核钛白以预付款为代价,拿到的低价钛矿,显然成本仍要高于龙佰集团。

2►市场拓展能力

其次,从市场拓展的角度来看:

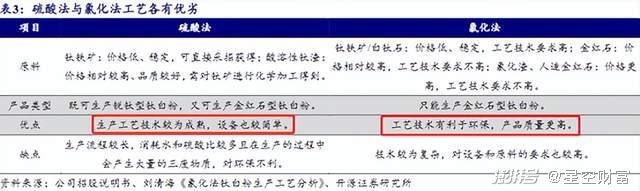

2021年,龙佰集团钛白粉销量87.87万吨,同比增长5.46%。

同年,中核钛白钛白粉销量32.37万吨,同比增长1.18%。

由此可见,中核钛白不仅市场规模更小,而且增长速度更慢。

事实上,如果进一步拆分来看,龙佰集团的硫酸法钛白粉,销量反而更差,2021年同比-2.75%。但其氯化法钛白粉,销量却同比增长了32.52%。

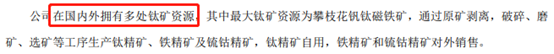

硫酸法和氯化法,是钛白粉生产的两种主流工艺。其中,硫酸法技术成熟设备简单,但产品质量较低,且会产生大量三废。而氯化法则正相反。

目前,国外市场以氯化法为主,国内市场则是硫酸法占90%以上。

中核钛白所采取的,主要就是硫酸法工艺。龙佰集团则是硫酸法为主,氯化法为辅,2021年其氯化法钛白粉销量约占30%。

而透过龙佰集团近几年的销量数据来看(↓),氯化法显然要比硫酸法更具增长潜力。

来源:龙佰集团公开数据整理

氯化法技术门槛高,国内厂家少,国外市场大。相比之下,中核钛白明显少了这一点稀缺性。

三、新能源虽热,但还香吗?

近两年,在利润波动的影响下,钛白粉周期性明显,且如今仍处于价格底部,接下来很有可能迎来短暂上行(注意周期上行并不意味着股价上涨,事实上,股价早已率先反应了)。

不过,疫情催生的超景气周期很难再现,而且下游需求也并没有真正复苏。

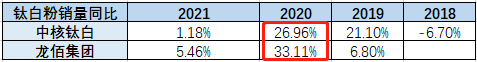

其实,对于头部企业而言,周期波动固然会影响业绩,但是,上行期是赚钱的时点,而下行期,则是抢占中小企业市场的好机会。

比如,2020年,钛白粉价格降至冰点,而这一年,中核钛白和龙佰集团,销量则分别同比增长了26.96%、33.11%,远超业绩繁荣的2021年。

来源:公开数据整理

归根结底,企业强弱,靠的不是周期,是实力。

而比较来看,中核钛白生产钛白粉,成本高、毛利低、规模小、增长慢,显然与龙佰集团还有不小的距离。

那么问题来了,不知这样的中核钛白,是如何撑起了二倍于龙佰集团的PE(市盈率)?

来源:业绩数据截至2022Q3,市值、PE数据截至2023年3月3日

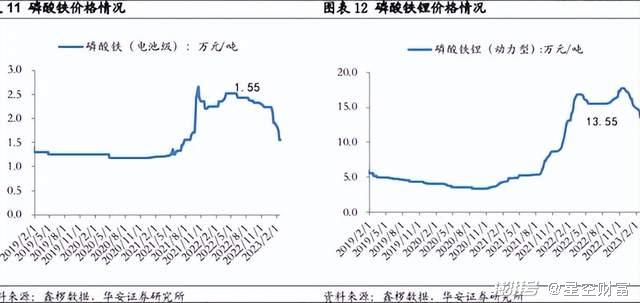

另外,除钛白粉外,钛白粉的副产品硫酸亚铁、双氧水与氢氧化钠,可用于制备磷酸铁。所以龙佰集团和中核钛白,都在狂踩新能源这条热点。

截至今年初,龙佰集团的磷酸铁产能已达10万吨,另有三期10万吨预计年内投产。至于中核钛白,一期10万吨磷酸铁项目,正处于单机调试阶段,看起来又慢人一步。

只不过,随着新增产能陆续落地,磷酸铁、磷酸铁锂也双双开启了降价模式。所以,新能源赛道虽然热,但还香吗?

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司