- +1

二线电池商去年业绩分化:孚能科技向下,亿纬锂能、国轩高科向上

随着昨日国内电池企业亿纬锂能公布2023年业绩预告,在已经发布去年业绩预告的国内二线电池企业中,分化已然明显。

2月5日晚间,亿纬锂能公告,2023年预计实现归母净利润约40.35亿—42.11亿元,同比增长15%—20%,扣非净利润为25.60亿—28.3亿元,同比增长-5%—5%。

此前1月29日晚间,国轩高科发布业绩预告,预计2023年全年归属净利润约8亿—11亿元,同比增长157%—253%。

而在1月30日,孚能科技发布2023年业绩预告,预计2023年亏损约17.24亿—21.07亿元,亏损额同比扩大127%—86%。预计2023年扣除非经常损益的亏损为16.15亿—19.98亿元,亏损同比扩大99.43%—61.18%。

在国内电池企业中,按照电池装车数据来划分,在宁德时代和比亚迪两大霸主之外(两家加总超过市场一半份额),中创新航(未公布业绩预告)、亿纬锂能和国轩高科属于二线部队,孚能科技则属于“准二线”。

根据SNE research的全球电池装车统计数据,2023 年1—11月,国轩高科装车量14.9GWh,同比增长18.5%,排名第八。亿纬锂能全球电池装车量达13.4 GWh,同比增长131.9%,市场份额达2.1%,排名第九。孚能科技电池装车量达8.9GWh,同比增长41.7%,排名第十。

国内方面,根据中国动力电池产业创新联盟数据,亿纬锂能2023年全年动力电池装车位列第四,装车量达17.26 GWh,市占率4.45%,国轩高科的电池装车量为15.91 GWh,市占率4.1%,次于亿纬锂能排名第五,孚能科技电池装车5.94 GWh,市占率1.53%,排名第九。

亿纬锂能:大圆柱锂电池产能始建成,业务全面开花

去年,虽然行业普遍为动力电池装车增速放缓所累,但亿纬锂能在全球范围内的电池装车却呈现出了三位数的增长。

据民生证券2月6日报告分析,亿纬锂能2023年有效产能约80GWh,2024年有望实现70%产能利用率,有效产能可达100GWh。

在去年的电池产能中,值得一提的是去年亿纬锂能潜心布局已久的大圆柱形电池终于实现量产。公司年产能20GWh的大圆柱电池工厂(第十四工厂)已在荆门基地建成,一期已于去年2月投产,二期首批设备于去年11月进场。

大圆柱锂离子电池

2月1日晚间,亿纬锂能宣布,搭载该公司大圆柱电池的江淮瑞风RF8于1月31日正式上市。

截至2023年11 月初,亿纬锂能大圆柱磷酸铁锂电池已取得的未来5 年客户意向性需求合计约88GWh,三元大圆柱电池已取得未来5 年客户意向性需求合计约486GWh。

而在业务版图拓展方面,除了新能源汽车动力电池,去年亿纬锂能在储能电芯业务也大幅增长。根据全球咨询机构InfoLink 2月6日的数据,2023 年全球储能电芯出货规模前五名企业为宁德时代、比亚迪、亿纬锂能、瑞浦兰钧与厦门海辰,亿纬锂能出货规模达25GWh以上。

不仅如此,对未来锂电池应用的新领域电动船舶业务,亿纬锂能也有斩获。2023 年11月,公司发布公告,搭载亿纬锂能电池的两艘电动船舶于近期起航。“粤通珠江001”和“华航新能1”均采用由亿纬锂能磷酸铁锂电芯产品LF280K 电芯集成的电池。

截至2023年10 月,亿纬锂能累计装船量达447艘,全国有超过50%的电动船舶配套亿纬的电池解决方案,累计出货规模超过200MWh。

国轩高科:磷酸铁锂电池业务爆发,海外市场多突破

去年净利润三位数的超预期增长——这在去年的锂电企业中并不寻常。对此国轩高科表示,2023年度,公司海外业务初显成效,市场开拓能力进一步提高,储能业务交付能力进一步提升,实现良好收益;公司供应链布局初现端倪,原材料成本价格进一步下降,特别是公司全面引入大众集团管理体系,促进管理能力提升、产品品质提升,实现内部降本增效。

根据中国动力电池产业创新联盟数据,2023年,国轩高科的磷酸铁锂电池装车达到了15.8 GWh,仅次于比亚迪弗迪电池和宁德时代位于第三。

去年,国轩高科引人关注的还有诸多海外项目的突破。去年9月,公司宣布将通过子公司美国国轩(Gotion Inc)投资20亿美元,在美国伊利诺伊州芝加哥以南的曼特诺建设一家年产40GWh的锂离子电池包的工厂,预计明年投产。9月,国轩高科德国哥廷根生产基地的首款电池产品下线。哥廷根工厂总计产能规划是20GWh,预计分四期完成。

10月,国轩高科表示,拟在美国密歇根州梅科斯塔县的格林城建设正负极电池材料项目,计划投资总金额23.64亿美元。

12月,国轩高科旗下泰国合资公司第一款电池包产品正式下线,产品预计今年一季度批量供货哪吒汽车。国轩高科的泰国工厂一期规划年产能2GWh,未来预计可达到8GWh/年,满足泰国及东盟市场需求。

国轩高科旗下泰国合资公司

目前,公司海外合作客户涉及大众、德国博世、斯洛伐克InoBat、美国Rivian、印度TATA、越南VinFast等多个国际知名企业。

不仅如此,公司去年通过产业链垂直布局,降本显现出成效。国轩高科加码上游锂矿资源,获江西宜春三块矿权;中游材料端覆盖正极、负极、隔膜、电解液,当前20万吨磷酸铁锂正极材料已实现投产,3万吨高镍三元材料逐步落地,内蒙古40万吨负极材料当前已投产5万吨,原材料自供比例提升助力降本。

产能方面,公司已经设立合肥新站、合肥经开、德国哥廷根、越南、斯洛伐克、美国伊利诺伊州等十六大电池生产基地。据民生证券统计,截至2023年,公司电芯产能约115GWh,预计2024年底产能可达178GWh,美国、泰国产能将逐步释放,积极响应东南亚和北美的战略客户。

孚能科技:连续四年亏损,未来寄希望海外业务

以上两家电池企业去年逆势增长,而另一家上市电池企业孚能科技则要继续面对如何扭亏为盈的难题。

2023年,是成立于2009年、2020年上市的孚能科技连续第四年出现亏损。2020年—2022年,孚能科技分别亏损3.31亿元、9.53亿元、9.27亿元,三年累计亏超22亿元。加上2023年预计17亿—21亿元的亏损,累计亏损达40亿元左右。

对于2023年亏损扩大的原因,孚能科技在公告中表示,一是因为公司2023年库存商品原材料价格较高,导致产品成本较高,但产品销售价格随现货价格下调,因此导致公司毛利下降。

此外,孚能科技在2023年计提了5.4亿元的资产减值损失、4.4亿元的投资损失,以及2.5亿元的公允价值变动损失,总计12.3亿元,占据总亏损额的大部分。在三项损失中,由于碳酸锂等原材料的价格下跌,动力电池企业普遍面临资产减值的状况,公允价值变动损失则受股市行情影响,而海外投资损失4.4亿元。

公告显示,这笔4.4亿元的投资损失来自孚能科技在土耳其的合资公司Siro,Siro是孚能科技与土耳其新能源龙头车企Togg成立的合资公司。目前,合资公司6GWh的电池模组和电池包生产线已经建成投产,已于2023年上半年开始向Togg供货。

公司表示,由于原材料欧洲本地化供应原因导致成本较高,同时 Siro 早期阶段期间费用率较高,导致大额亏损。为了改善这一状况,孚能科技已经向Siro派驻管理团队并引入中国供应链,预计2024年的亏损会大幅降低。

未来,孚能科技仍然期待海外市场的高毛利率实现扭亏为盈。

据孚能科技介绍,2023年,孚能科技动力电池海外装机量超10GWh,动力电池出口销量全国第三。 2020年至2023年上半年,孚能科技海外销售收入分别为2.49亿、4.06亿、43.94亿、41.95亿元,分别占总营收的22.26%、11.6%、37.91%、60.06%。公司2023年有超过一半的营业收入是来自海外市场,且出口产品毛利率优于国内市场。

其中,奔驰品牌是孚能科技海外订单的主力。早在2017年,孚能科技成为奔驰的动力电池供应商。截至目前,奔驰现有的2个新能源车平台共推出6款车型,孚能科技为其EQS、EQE、EQA、EQB供应电池,其中后3款为独家供应。

此外,孚能科技的海外客户包括TOGG和ZeroMotocycles(美国纯电摩托先驱品牌),并为印度头部汽车制造商马恒达(Mahindra)的首款纯电SUVXUV400提供动力电池。根据孚能科技的计划,未来以Siro为“桥头堡”,孚能科技将在欧洲、中东等市场形成本土制造和服务能力。

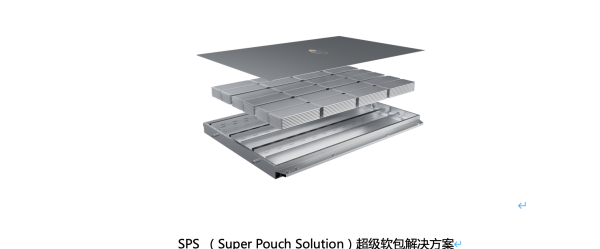

如何在2024年盈利,孚能科技还寄希望于低成本优质产能。公司在公告中表示,2023年公司在赣州和广州两地分别开工,建设15GWh的SPS(Super Pouch Solution,一种软包电池解决方案)产能,其中赣州基地已开始设备调试。在新产能建设中, 设备投资成本、人工成本、能耗成本、厂房面积、制造费用等均实现不同程度降低,大幅加强公司成本竞争力。

在业内人士看来,国轩高科、亿纬锂能和孚能科技三家企业的业绩预告,折射着国内电池企业分化日益加剧的现状。

2023年,国内动力电池装车中,宁德时代和比亚迪加总占据了70.32%份额,中创新航、国轩高科、亿纬锂能三家占据了17.04%市场份额,留给剩下的玩家仅有12.64%。

当磷酸铁锂电芯价格或将长期处于0.4元/WH及以下,多数锂电企业的盈利能力受市场行情持续挤压,开工不足使得成本管理难度陡然增加。而产能更新、产品研发迭代、供应链调整、海外布局又需要各种资源。2024年,对于电池企业而言,竞争环境仍然严酷。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司