- +1

“保本保息”理财步入江湖“末路”丨告别“刚兑时代”,如何买理财产品才能更“稳”

应央行资管新规要求,银行“吸储利器”理财产品不再承诺“保本保息”时间表已确定。目前,冰城各大银行网点销售的收益固定银行理财已属凤毛麟角。“保本保息”理财即将退出历史舞台,市民面临一道资产配置的新命题——告别“刚兑时代”,怎样买理财才能避免亏本?

李琳是一名80后,如今已经成为母亲的她至今仍记得,小时候妈妈带着她去银行存钱时的情形。“那时候爸妈每个月的工资除了日常开销,大都会以定期存款的形式放在银行。”李琳长大后,妈妈依然时不常去银行把凑成5万元的整数积蓄存在银行里,买成保本保息的理财产品。

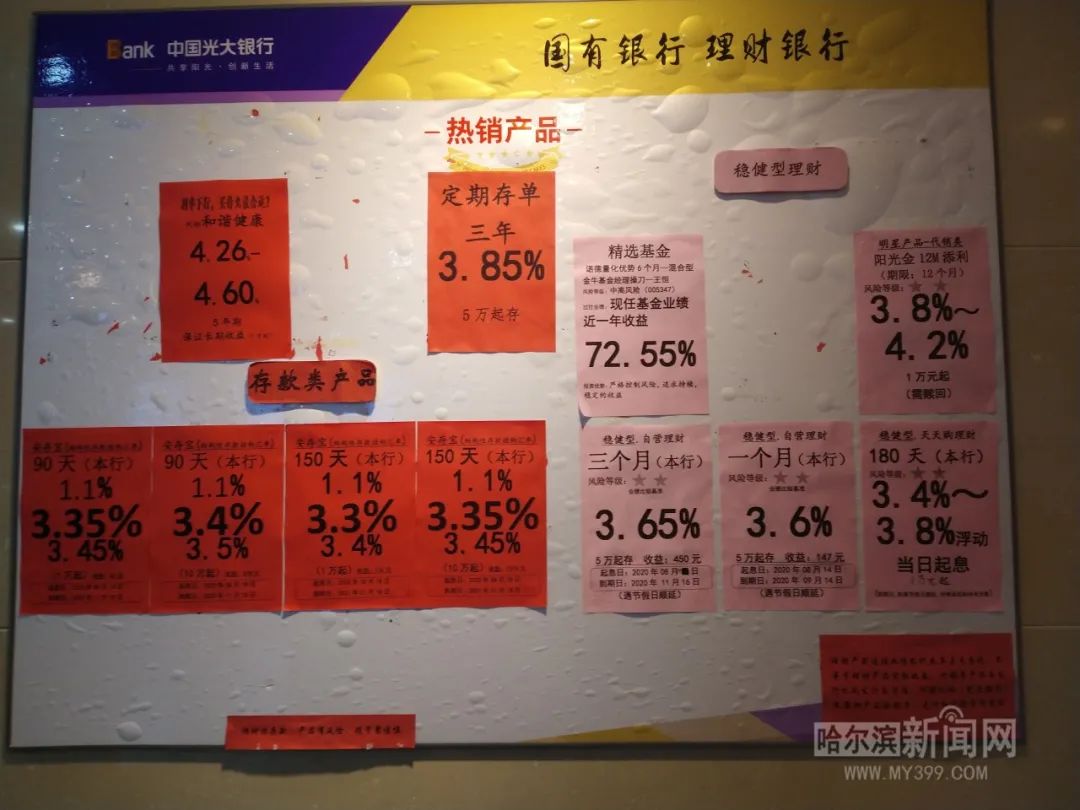

在李琳妈妈眼中,银行承诺保本保息,理财安全性与存款相同,利率却比同期存款高了不少。彼时,在哈埠很多银行营业网点的公示板和电子屏上,花花绿绿的利率数字经常和“保本保息”字样同步滚动。在很多冰城市民的认知里,“保本保息”自然是让银行理财替代存款的终极信仰。

如今,这种观念正遭遇“无情”的现实。

今年6月,银行理财亏本的新闻刷爆了朋友圈,包括工行、建行等机构的20多款银行理财产品一度出现亏损现象。在哈市各大银行理财柜台,保证本金和固定收益的理财产品很难再找到了。

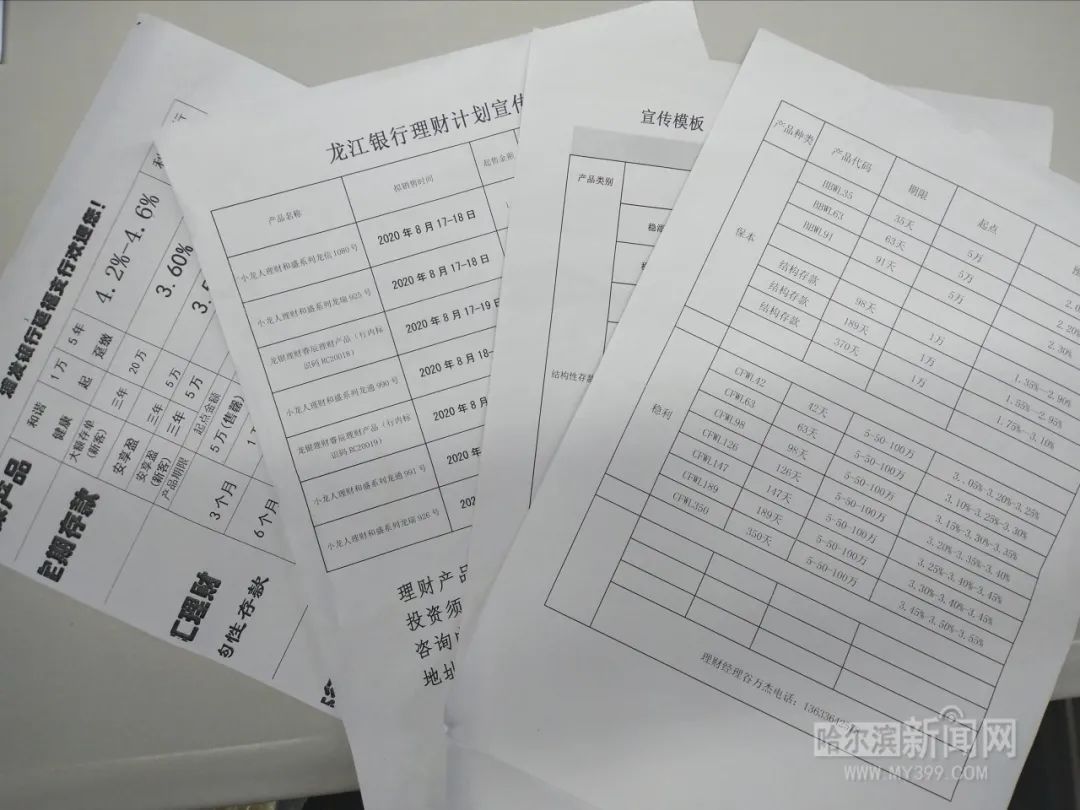

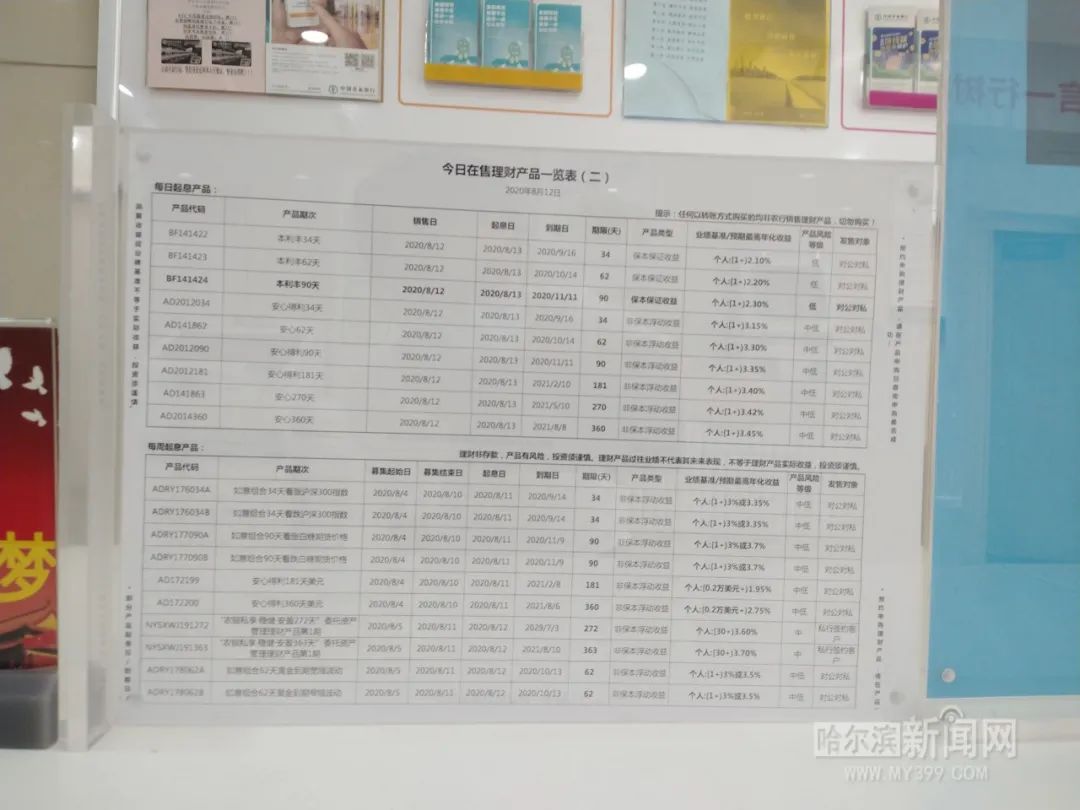

近日,记者走访了浦发银行、光大银行、农业银行、龙江银行等国有大行、股份制商业银行、城商行等多个网点。工作人员均表示,目前没有保本保息产品在售。

只有工行某网点理财经理表示,目前该行尚有保本固定收益型理财在售。理财经理给记者的宣传单上标明——期限35天、5万元起购、预期年化收益2.05%;期限91天、5万元起购、预期年化收益2.30%。

建行一网点在售、承诺保本的理财产品只有一款,但该产品并未给出预期收益。这意味着这款产品可以保本,但到期后的收益无法以保障,甚至可能无收益。

“以前到银行看到写着固定收益理财产品,一般就意味着保本保息,可以无脑买,但现在到银行宣传板上也常写着固定收益类这几个字。一问理财经理,都说是非保本产品,”李琳妈妈说。

在央行叫停银行“刚性兑付”的大背景下,如今很多银行宣传板上写着的固定收益类理财的“潜台词”是:该理财产品募集到的资金投资于固定收益的资产,并不代表产品满期收益是固定的。

记者检索中国理财网信息发现,当前各大中小银行在黑龙江地区发售的这类理财不在少数。很多固定收益类理财标有的风险等级为R3即中风险等级,这意味着其有一定的概率出现本金损失。

比如,工银理财8月26日开始起息的名为“鑫添益私银尊享固收增强封闭式管理产品20GS2844”就是一款投资于“固定收益类”产品的理财,其风险评级为中风险(R3)的产品。

从八九十年代的存款时代,到后来的保本保息理财替代存款时代,再到保本保息产品退出市场,理财产品向净值化转型的后刚兑时代……李琳妈经历的理财产品改变,正是国内理财市场变迁的缩影。

随着支付宝、微信及银行手机APP等移动支付终端的普及,传统银行网点理财业务也正在发生改变。比如,哈市各大银行的网点接待的理财客户年龄结构多以中老年人为主,而年轻客群则更多地通过手机购买理财。

李琳工资到账后,喜欢通过手机APP买理财产品。但妈妈还是习惯去网点买理财——拿着纸质和理财合同和各类回执票据心里踏实,就像以前存款收到一个存折一样。

业内人士分析,很多老年人不太用手机买理财产品,主要是不敢尝试。客观上,老年人时间充裕,也不怕去银行排队。所以,中老年客群成了银行网点理财的主要客户,而中老年人对于“保本”的需求比年轻人更加迫切。

“保本保息”理财退场后,承诺保本但收益浮动的结构性存款成为填补市场需求的主要产品。目前也成了冰城各大银行网点的主打产品。

记者调查发现,目前工行等国有大行在售1年期结构性存款利率大都在1.75%—3.10%。一些中小银行网点发售的结构性存款浮动利率较国有大行略高。如浦发银行1年期结构性存款,给出了三档浮动利率:1.95%-3.10%-3.40%。

结构性存款一般都挂钩股市、黄金、外汇等风险资产。想拿到最高档利率,就要对其所挂钩的资产市场未来走势具有一定的判断能力。如果判断错了,虽然不会损失本金,但收益会很低。

“以前的保本保息银行理财,并不是说这个产品不会亏钱,而是亏钱后银行会用自己的钱给你补上,这就是‘刚兑’,今后资管新规政策不允许这样做了。”一位从业多年的国有大行理财经理说,以后理财产品大都会是净值型,所有净值型的理财产品都不可能绝对保本,就像买基金一样,净值每天都在波动。好处就是,以前买的保本保收益理财即使达到了比约定利率更高的收益,多出的收益会进进银行的腰包,如今超额收益则归购买者,银行只赚管理费。

国家资管新规落地后,承诺保本固定收益的理财产品将退出市场。在银行不再为理财兜底的时代里,金融知识匮乏、不能承担本金损失的市民,该如何选择理财产品?

吉林大学金融学博士、哈尔滨学院金融学院院长张新建建议,风险承受能力低的普通市民最好购买银行自己发售的产品。很多银行官网与网点除发售本行产品还会代销保险公司、基金公司、券商等非银机构的理财,其风险比银行理财要高。个别银行柜员因高佣金会忽悠消费者购买代销产品,市民购买前一定要先核实理财产品的“身份”。

银行发售的理财产品都会有一个登记编码,类似于每个人有一个身份证号,编码在理财产品说明书或者合同中就能找到。只要登录中国银保监会指定的“中国理财网”,输入理财产品的登记编码,就能立刻查出该款理财产品的发行机构。

风险承受能力高的市民,想买银行代销的基金等高收益理财产品?业内人士不建议在银行购买。考虑到银行可能在中间赚差价,公众可通过基金公司官方APP或大型第三方线上渠道购买。每买5万元的基金,可省三四百元申购费。

关键是认清风险。银行一般会对发售理财进行风险评级,一般都是从R1至R5,相对应低风险、较低风险、中风险、较高风险、高风险。虽然每家银行的风险评价标准不同,但风险评级具备很高的参考价值。

多家银行理财经理表示,一般而言,R1和R2等级的产品,本金出现亏损的概率极低;从R3开始到R5等级的产品,出现本金亏损的概率就依次增大,当然收益也依次增大。所以,偏爱保本理财的市民,可选择R1和R2类的理财产品。理财产品的风险评级在说明书或者合同内,登录中国理财网输入理财产品的登记号码也能查到。

一些银行会在网点宣传单或者电子屏上打出“固定收益类 4.15%”等类似字样的理财产品广告,公众不要看到“固定收益”就望文生义认为是“保本保息”。尤其等级是R3或者以上产品,购买前想清楚是否可承受风险。

收益率也有猫腻。很多银行产品和支付宝等平台销售的理财产品,经常会打出近7日\近1月\近3月年化收益高于同类产品一大截的理财产品或基金广告。其实这是一种营销惯用伎俩。比如,某银行APP销售的R2风险级别理财产品打出了的近7日年化收益4.0%,而同样为R2风险等级的其他大多数理财产品近7日年化收益都在2.0%左右。如果你因此购买了该款理财产品或基金,买入后不久这款理财产品的近7日年化收益率大概率会迅速从4.%下降到2.0%左右,甚至跑不赢同类产品。

因为,风险等级一样的产品投资方向也大致相同,短期出现高收益率后必然向均值回归。所以,看到某款产品收益率短期高于其他同类产品,就将持有的产品赎回盲目追高,可能会竹篮打水。

记者:霍亮 文/摄

原标题:《“保本保息”理财步入江湖“末路”丨告别“刚兑时代”,如何买理财产品才能更“稳”》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司